כתבה באתר וואלה על עליית המע"מ בשנת 2025

תחילת 2025 צפויה להביא עמה עלייה במע"מ ל-18%, מה שצפוי להכביד על משקי הבית – ועל אוכלוסייה אחת בפרט. יועצי הטיקטוק כבר מיהרו לספק טיפים,

תשואות פיננסים // ריבית משכנתא הפוכה

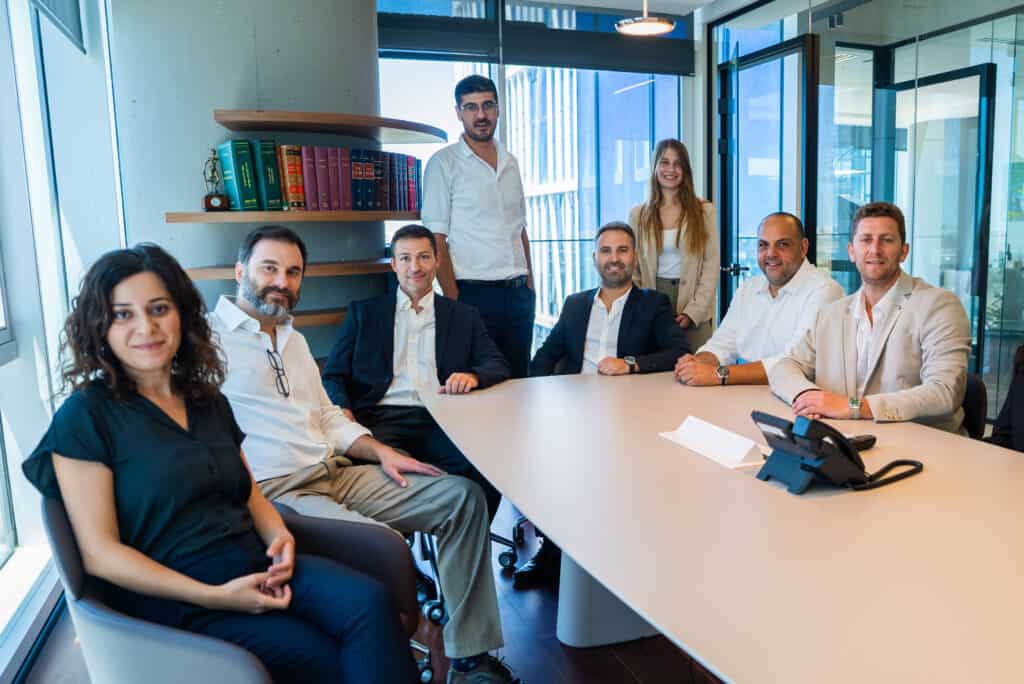

תשואות פיננסים הינה חברה מובילה בתחום של ייעוץ משכנתאות, היועצים בחברה כיהנו בתפקידי מפתח בבנקים בתחום האשראי והמשכנתאות.

אנו מתחייבים לריביות הנמוכות בשוק ולהתאמת העסקה הטובה ביותר עבורך.

מעוניינים לרכוש נכס וזקוקים למשכנתא? מתעניינים במשכנתא לכל מטרה על נכס קיים? תנו למומחים שלנו לעזור לכם להגיע לתוצאה טובה יותר ובצורה קלה יותר.

זקוקים לייצוג של יועץ משכנתאות? השאירו פרטיכם ונשמח ליצור קשר בהקדם.

עברתם את גיל 55 ואתם זקוקים לסכום כסף משמעותי? הבנק עושה לכם בעיות? ייתכן כי משכנתא הפוכה מהווה את הפתרון המושלם עבורכם!

אנו בחברת תשואות פיננסים נשמח לספק לכם ייעוץ מקצועי לגבי משכנתא הפוכה. אנו מחזיקים בוותק וניסיון של שנים בתחום של ייעוץ משכנתאות כאשר כל היועצים בחברה יוצאי המערכת הבנקאית, אשר כיהנו בעברם בתפקידי מפתח שונים בתחום האשראי והמשכנתאות. הדבר מעניק לנו יתרון משמעותי על פני המתחרים, מאחר ואנו מכירים את המערכת לעומק ויודעים בדיוק כיצד להתנהל מולה בשלב המשא ומתן. כתוצאה מכך, אנו מחזיקים ב- 95% אחוזי הצלחה, לצד התחייבות לריביות הנמוכות ביותר בשוק ולתנאים המועדפים ביותר.

משכנתא הפוכה היא הלוואה שנועדה לעזור לבעלי נכסים בגיל 55 ומעלה לגייס סכום כסף משמעותי, מבלי לשלם תשלום חודשי קבוע. הלוואה זו ניתנת רק לבעלי נכס שבעלותו שוויו מעל מיליון ש"ח, ובמקרים רבים ניתן לקבל הלוואה בסכום השווה למחצית משווי הנכס. הייחודיות של המשכנתא ההפוכה היא שהיא אינה דורשת החזר חודשי של הקרן, וניתן לבחור לשלם רק את הריבית או להמתין עד למועד מכירת הנכס או פטירת הלווה, אז יוחזר הסכום כולו.

המשכנתא ההפוכה מגיעה עם ריבית גבוהה יותר משיעור הריבית הרגיל של משכנתאות בנקאיות. זאת משום שהיא מהווה הלוואה בסיכון גבוה יותר למלווה, שכן אין החזרים חודשיים של קרן ההלוואה, והריבית צוברת עם הזמן. באופן כללי, שיעור הריבית על משכנתא הפוכה יכול לנוע בין 4% ל-6% לשנה, תלוי בכמה גורמים, כגון גובה ההלוואה, שווי הנכס, ותנאי הלווה (למשל גיל הלווה והיסטוריית האשראי שלו).

בעוד ששיעור הריבית על משכנתא הפוכה עשוי להיראות גבוה בהשוואה למשכנתא רגילה, יש לזכור שמדובר בהלוואה גמישה שמפנה את הלחץ הכלכלי לטווח הארוך. התשלומים החודשיים, אם נבחר לשלם אותם, יהיו מינימליים מאוד – רק תשלום הריבית, אך יש לקחת בחשבון כי אם לא משולמת הריבית כל חודש, היא מצטרפת לקרן ההלוואה ויוצרת ריבית דריבית. כתוצאה מכך, הסכום הכולל של ההחזר עלול לעלות משמעותית.

אף על פי שהריבית על משכנתא הפוכה גבוהה יותר, מדובר בהזדמנות פיננסית עבור פנסיונרים וקשישים שזקוקים לכסף זמין מבלי להסתכן בהפסד הנכס. הלוואה כזו מאפשרת לממן מטרות שונות – כגון טיפול רפואי, שיפוץ הבית, תשלום עבור דיור מוגן, או סיוע לילדים – מבלי להעמיס על ההכנסות החודשיות. עם זאת, חשוב להבין שעלות הריבית הגבוהה עלולה להתברר כנטל כבד בעתיד, כאשר הקרן והריבית מצטברים, ולכן יש להיערך היטב ולהתייעץ עם יועץ משכנתאות לפני קבלת החלטה.

ישנן אפשרויות שונות לניהול תשלומי הריבית:

למרות שהריבית על משכנתא הפוכה גבוהה יותר, היא מציעה יתרונות גמישות והזדמנויות למימון מיידי עבור מי שזקוק לכך. עם זאת, חשוב לשקול את היתרונות והחסרונות של הלוואה כזו, ולהתייעץ עם יועץ פיננסי או משכנתאות לפני קבלת החלטה.

שיעור הריבית הנפוץ במשכנתא הפוכה נוטה להיות גבוה יותר בהשוואה למשכנתאות רגילות. בדרך כלל, הריבית על משכנתא הפוכה נעה בין 4.5% ל-5.5% לשנה, אך היא עשויה להשתנות בהתאם למספר גורמים, כמו גובה ההלוואה, שווי הנכס, גיל הלווה, היסטוריית האשראי, ותנאים נוספים של המשכנתא. חשוב לציין כי הריבית במשכנתא הפוכה היא ריבית מצטברת, כלומר היא מתווספת לקרן ההלוואה, ובסופו של דבר גורמת לחוב לגדול עם הזמן.

צבירת ריבית במשכנתא הפוכה יכולה להוות יתרון או חיסרון, תלוי במצב הפיננסי של הלווה ובמטרותיו לטווח ארוך. הנה כמה מהיתרונות והחסרונות של צבירת ריבית במשכנתא הפוכה:

לסיכום, צבירת ריבית במשכנתא הפוכה מעניקה גמישות פיננסית בטווח הקצר אך יכולה להוות נטל כלכלי בטווח הארוך. מומלץ לשקול את היתרונות והחסרונות ולבצע בחירה על פי הצרכים האישיים והמצב הכלכלי.

ריבית המשכנתא הפוכה יכולה להשתנות לפי מספר גורמים, ובין הגורמים המשפיעים ביותר נמצאים גיל הלווה ושווי הנכס. בשוק המשכנתאות ההפוכות, תנאים אלו משחקים תפקיד חשוב בקביעת שיעור הריבית, והם יכולים להשפיע על גובה הריבית שמציעים הגופים המממנים.

גיל הלווה הוא אחד הגורמים המשפיעים על הריבית במשכנתא הפוכה. ככל שגיל הלווה מתקדם, כך הפוטנציאל של הגורם המלווה לקבל את ההחזר עשוי להקטן, ולכן יש יותר סיכון למלווה. כתוצאה מכך, ריבית המשכנתא הפוכה עשויה להיות גבוהה יותר עבור לוויים מבוגרים יותר. יש לציין, כי באופן כללי, מרבית הלווים המבקשים משכנתא הפוכה הם בגיל 60 ומעלה, והסיכון עבור המלווה נחשב גבוה יותר ככל שהלווה מבוגר יותר.

שווי הנכס גם הוא משפיע על שיעור הריבית. ככל ששווי הנכס גבוה יותר, הסיכון למלווה קטן יותר, משום שיש יותר ערך למימוש הנכס במקרה של צורך בהחזר חוב. עם זאת, גם כאן הגורמים המלווה מביאים בחשבון את שיעור המימון שיינתן ביחס לשווי הנכס. אם שווי הנכס גבוה, ניתן להציע ריבית פחותה יותר, שכן החוב הצפוי יהיה נמוך יותר ביחס לערך הנכס.

ריבית המשכנתא הפוכה אכן משתנה לפי גיל הלווה ושווי הנכס. גיל הלווה משפיע על הסיכון למלווה, בעוד שווי הנכס עשוי להוריד את הסיכון ולהשפיע על גובה הריבית.

כמובן! משכנתא הפוכה, שהיא הלוואה המאפשרת לבעלי נכסים מבוגרים לקבל כספים מבלי לשלם החזרים חודשיים, יכולה להוות פתרון פיננסי יעיל בטווח הקצר. עם זאת, ריבית גבוהה במשכנתא הפוכה עשויה להוות נטל כלכלי משמעותי בעתיד, ולכן חשוב להבין את ההשלכות הכלכליות של צבירת הריבית לאורך זמן.

במשכנתא הפוכה, הריבית מצטרפת לקרן ההלוואה ומצטברת לאורך זמן, כלומר ככל שממתינים יותר זמן עם תשלום הריבית, החוב יכול לגדול באופן משמעותי. אם הריבית גבוהה, תהליך הצבירה יכול להחמיר את גובה החוב בצורה דרמטית, במיוחד אם בוחרים שלא לשלם את הריבית החודשית או לבחור בתוכנית שבה הריבית מצטרפת לקרן.

אחד מאפני הצמיחה המהירה של החוב הוא אפקט הריבית דריבית. כאשר הריבית מצטרפת לקרן ההלוואה, החוב לא רק מצטבר – הוא גם מקבל "דחיפה" כל שנה בה הריבית מחושבת על בסיס החוב הכולל, ולא רק על הקרן המקורית. זה יכול להוביל להחזר הרבה יותר גבוה מאשר הסכום המקורי של ההלוואה.

בשל הריבית הגבוהה וההצטברות שלה, יתכן כי בסופו של תהליך, הערך של הנכס לא יהיה מספיק כדי לכסות את סכום החוב המצטבר. מצב זה עלול להוביל לכך שהיורשים לא יקבלו את הירושה המצופה מהם, שכן הם יצטרכו למכור את הנכס ולהחזיר את ההלוואה על כל הריביות שהצטברו.

לסיכום, ריבית גבוהה במשכנתא הפוכה עשויה להוות נטל כלכלי בעתיד, במיוחד אם בוחרים לא לשלם את הריבית החודשית או אם הריבית צוברת לאורך זמן. לכן, חשוב מאוד להבין את התנאים לפני קבלת הלוואה כזו ולהתייעץ עם יועץ פיננסי שמבין את ההשלכות של צבירת הריבית.

האם אתם שוקלים משכנתא הפוכה אבל מרגישים מוצפים בגלל המורכבות של הריביות ותנאי ההלוואה? כאן בדיוק נכנסים לתמונה יועצי המשכנתאות של תשואות פיננסים. אנו מבינים שניווט בנוף הפיננסי יכול להיות מרתיע, במיוחד כשמדובר במשהו משמעותי כמו משכנתא הפוכה.

ב-תשואות פיננסים, אנו גאים במומחיות שלנו ובשירות האישי שאנו מציעים. הצוות שלנו מורכב מאנשי מקצוע לשעבר בתחום הבנקאות בעלי ניסיון של שנים בתעשיית המשכנתאות. אנו מכירים את פנים וחוץ של משכנתאות הפוכות, ואנחנו כאן כדי להדריך אתכם בכל שלב בדרך.

צרו איתנו קשר עוד היום ובואו נבדוק כיצד נוכל לעזור לכם להבטיח משכנתא הפוכה שמתאימה לכם. העתיד הפיננסי שלכם חשוב מכדי להשאירו ליד המקרה.

שיתופי פעולה

תחילת 2025 צפויה להביא עמה עלייה במע"מ ל-18%, מה שצפוי להכביד על משקי הבית – ועל אוכלוסייה אחת בפרט. יועצי הטיקטוק כבר מיהרו לספק טיפים,

תשואות פיננסים: "איחוד הלוואות מאפשר לצאת מ'כדור השלג' של ההוצאות" בחברת תשואות פיננסים מסבירים כי אחת הדרכים היעילות להתמודד עם ריבוי ההוצאות וההסתבכות עם הלוואות

ההקלות בתעריפי המשכנתאות נכנסו לתוקף: ההטבות לא עומדות בציפיות החל מהשבוע הרחבת רכיב הפריים במשכנתאות חלה על כל השוק • בבנק ישראל הודיעו על הידוק

החל מהיום: ממחזרי משכנתאות יכולים לנצל את הסרת מגבלת הפריים הסרת מגבלת הפריים נכנסת היום לפעימה השנייה, וכעת גם ממחזרי משכנתאות יוכלו לנצל את ההטבה

לבדיקת זכאותכם למשכנתא צרו קשר ונשוב אליכם בהקדם או חייגו: 03-9477729

יום ראשון: 9:00–19:00

יום שני: 9:00–19:00

יום שלישי: 9:00–19:00

יום רביעי: 9:00–19:00

יום חמישי: 9:00–19:00

יום שישי: 9:00–14:00

יום שבת: סגור

2025 © כל הזכויות שמורות ל-פ.פ תשואות פיננסים בע"מ | מפת אתר |

שלחו לנו הודעה בוואטסאפ